Η γνωστή επενδυτική εταιρεία Stanphyl Capital δημοσίευσε πρόσφατα επιστολή για την αποτίμηση της αγοράς στις ΗΠΑ.

Ο επικεφαλής της Mark Spiegel, κατ’ αρχάς, κάνει λόγο για «ένα άγριο bear market ράλι στις μετοχές – σκουπίδια» της Wall Street, που θα οδηγήσει σε… κατάρρευση.

Όπως επεσήμανε η Stanphyl Capital, η Fed, τυπώνοντας πάνω από 120 δισεκατομμύρια δολάρια το μήνα, με τεράστιο δημοσιονομικό έλλειμμά και με τα βραχυπρόθεσμα επιτόκια στο 0%, δημιούργησε τη μεγαλύτερη φούσκα όλων των εποχών

Τώρα, βέβαια, η Fed δεν τυπώνει πλέον (στην πραγματικότητα, ο ισολογισμός της μπορεί σύντομα να μειωθεί), σχεδόν ολόκληρη η καμπύλη απόδοσης του αμερικανικού δεκαετούς είναι πάνω από 2%, τα δημοσιονομικά ελλείμματα μειώνονται γρήγορα ενώ ο πληθωρισμός είναι στα υψηλότερα επίπεδα τα τελευταία 40 χρόνια – ειδικά μετά τη δραματική κλιμάκωση της ρωσοουκρανικής σύγκρουσης, η οποία έπληξε βάναυσα τις αλυσίδες εφοδιασμού.

Παράλληλα, σε όλο τον κόσμο αυξάνονται οι στρατιωτικές δαπάνες, προκειμένου να διαγραφεί το λεγόμενο «μέρισμα ειρήνης».

Έτσι, εκτός από θέση short στην Tesla, στα τέλη του μήνα (και για πρώτη φορά μετά από πολλά χρόνια), η Stanphyl Capital «άνοιξε» θέση short στον S&P 500 (μέσω του SPY ETF) όταν επανήλθε στο +5% από τις αρχές του χρόνου – επίδοση που είχε και τον Ιανουάριο με πολύ ευνοϊκότερες συνθήκες τόσο από τις τρέχουσες όσο και από εκείνες που έρχονται…

Στην πραγματικότητα, η τελευταία φορά που η απόδοση του αμερικανικού 10ετούς ήταν εκεί που είναι τώρα (περίπου 2,3%) ήταν τον Μάιο του 2019, όταν ο S&P 500 ήταν περίπου -35% από ό,τι τώρα.

Ωστόσο, ο πληθωρισμός ήταν χαμηλός και οι προοπτικές ανάπτυξης ήταν πολύ καλύτερες.

Και παρόλο που τα εταιρικά κέρδη είναι καλύτερα τώρα από ό,τι ήταν το 2019, οι προσδοκίες για τον πληθωρισμό σύντομα θα μειώσουν σημαντικά το PE, όπως συνέβη στην εποχή του πληθωρισμού μεταξύ 1973 και 1975, όταν το μέσο PE του S&P 500 μειώθηκε γρήγορα από το 18x στο 8x.

Με άλλα λόγια, η αγορά θα καταρρεύσει.

Εν τω μεταξύ, όπως σημειώνει ο οίκος, ακόμα και με το επιτόκιο της Fed Funds στο 0,125% και το ομοσπονδιακό χρέος να χρηματοδοτείται κατά μέσο όρο λίγο πάνω από 1%, οι τόκοι για τα 30 τρισεκατομμύρια δολάρια ομοσπονδιακού χρέους κοστίζουν περίπου 400 δισεκατομμύρια δολάρια ετησίως.

Αυτό το μέσο κόστος τόκων βρίσκεται τώρα σε τροχιά διπλασιασμού, αλλά ακόμη και σε αυτή την περίπτωση θα είναι πολύ κάτω από το αναμενόμενο ποσοστό πληθωρισμού.

«Πιστεύει κανείς ότι αυτή η Fed έχει στομάχι να αντιμετωπίσει την πολιτική καταιγίδα του Κογκρέσου που πρέπει να περικόψει δαπάνες προκειμένου να πληρώσει το ακόμη υψηλότερο κόστος τόκων που θα δημιουργούσε πιθανή αύξηση επιτοκίων σε επίπεδο ανάλογο με πληθωρισμό στο 4% (για να μην πω το σημερινό πάνω από 7%);» διερωτάται η Stanphyl.

Ο Powell δεν έχει τα κότσια γι’ αυτό, ούτε κανείς άλλος στην Ουάσιγκτον αναφέρει ο επικεφαλής του οίκου, που συνεχίζει: «Αυτή η Fed πιθανότατα θα βρίσκεται πίσω από την καμπύλη πληθωρισμού για τουλάχιστον μια δεκαετία.

Και γι’ αυτό παραμένουμε long στον χρυσό (μέσω του GLD ETF)».

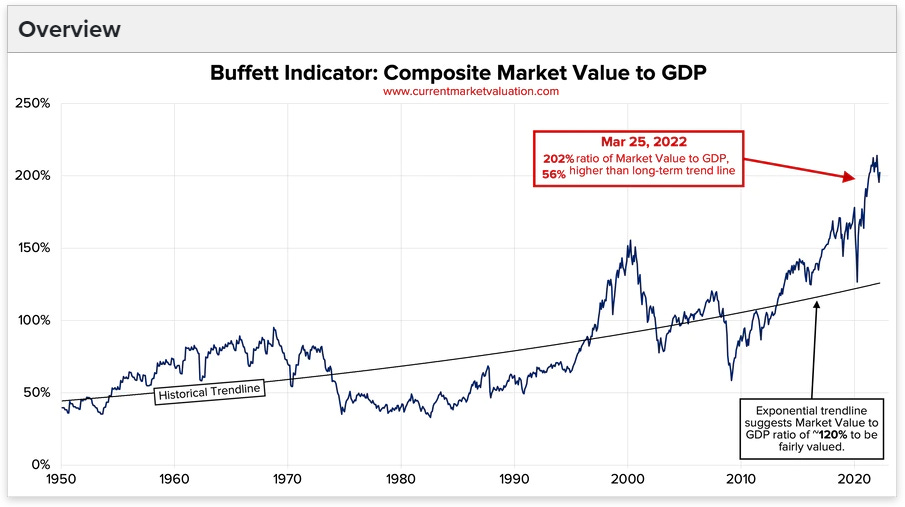

Εν τω μεταξύ, μπορούμε να δούμε από το CurrentMarketValuation.com ότι η αποτίμηση του χρηματιστηρίου των ΗΠΑ ως ποσοστό του ΑΕΠ (ο λεγόμενος «Δείκτης Buffett») εξακολουθεί να είναι εκπληκτικά υψηλή, και επομένως οι αποτιμήσεις έχουν πολύ δρόμο να διανύσουν μέχρι να φτάσουν στην «κανονικότητα»: